Bạn đang tìm kiếm một công cụ phân tích hiệu quả để dự đoán xu hướng thị trường và gia tăng lợi nhuận giao dịch? Mô hình cái nêm (Wedge Pattern) chính là "chìa khóa vàng" dành cho bạn. Bài viết này sẽ cung cấp cho bạn kiến thức toàn diện về mô hình cái nêm, bao gồm cách thức nhận diện, phân loại, ý nghĩa, chiến lược giao dịch hiệu quả và những lưu ý quan trọng.

Mô hình cái nêm là gì?

Mô hình cái nêm (Wedge Pattern) xuất hiện khi xu hướng tăng hoặc giảm xảy ra. Mô hình này dùng để dự đoán xem xu hướng trước đó có tiếp tục hay đảo chiều. Mô hình cái nêm phổ biến trong giao dịch tài sản như cổ phiếu, trái phiếu, hợp đồng tương lai, tiền điện tử, vàng và các loại tài sản khác.

Sự khác biệt với mô hình tam giác

Cả hai mô hình đều được hình thành bởi hai đường xu hướng nối các đỉnh và đáy và hội tụ tại một điểm. Tuy nhiên, điểm khác biệt giữa mô hình nêm và mô hình tam giác là như sau:

|

Mô hình cái nêm |

Mô hình tam giác |

|

Cả hai đường xu hướng đều có cùng dốc, tức là cùng tăng hoặc cùng giảm |

Một đường sẽ có dốc tăng hoặc giảm, trong khi đường còn lại sẽ đi ngang hoặc theo hướng đối diện. |

|

|

|

Khi biên độ dao động của mức giá trong mô hình cái nêm ngày càng thu hẹp, có thể xảy ra một cú phá vỡ theo hai hướng: lên hoặc xuống. Trong trường hợp giá phá vỡ lên, đó được gọi là xu hướng tăng. Ngược lại, nếu giá phá vỡ xuống, đó được gọi là xu hướng giảm.

>> Xem thêm: Các mô hình giá thường gặp trong PTKT.

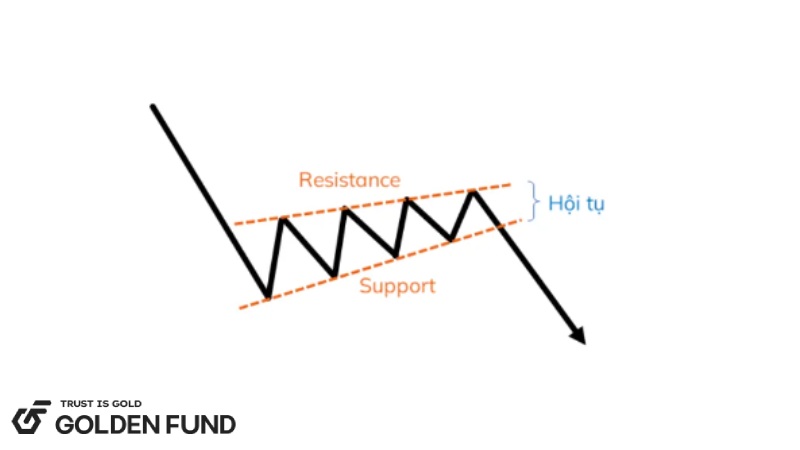

Các thành phần trong mô hình cái nêm

Mô hình nêm bao gồm hai thành phần chính:

-

Đường kháng cự (Resistance).

-

Đường hỗ trợ (Support)

Hai đường xu hướng trong mô hình nêm phải diễn ra đồng thời cùng tăng hoặc cùng giảm

Các loại mô hình cái nêm

Hiện tại, mô hình cái nêm bao gồm mô hình nến tăng, mô hình nến giảm và mô hình nến mở rộng. Với cách nhận biết như sau:

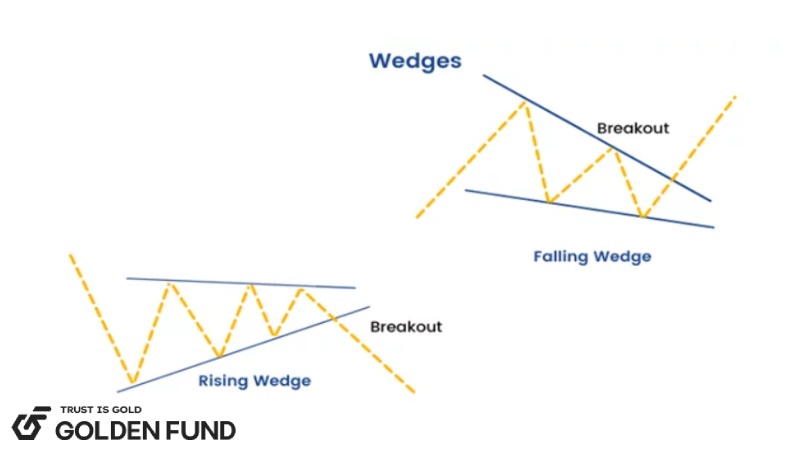

Mô hình cái nêm hướng lên (Rising Wedge)

-

Hai đường hỗ trợ và kháng cự cùng dốc lên và gặp nhau tại một điểm chếch lên so với phần thân của mô hình. Mô hình này có thể xuất hiện sau một xu hướng tăng hoặc giảm, nhưng giá thường có xu hướng breakout theo hướng ngược lại so với hướng của mô hình nêm.

-

Một yêu cầu quan trọng là giá phải tiếp xúc với mỗi đường trendline ít nhất hai lần, tức là có ít nhất bốn điểm giao nhau.

-

Khi mô hình cái nêm hướn lên (tăng) xuất hiện trong một xu hướng tăng, giá tại các đỉnh sau cao hơn so với các đỉnh trước. Tuy nhiên, độ dốc của đỉnh sau lại thấp hơn so với đỉnh trước, trong khi độ dốc của đáy sau không giảm nhiều so với đáy trước. Điều này cho thấy lượng mua dần suy yếu và lượng bán đang tăng lên. Khi lực bán đủ mạnh, giá sẽ phá vỡ vùng hỗ trợ và bắt đầu một xu hướng giảm mạnh.

-

Ngược lại, nếu mô hình nêm tăng xuất hiện sau một xu hướng giảm, nó cho thấy thị trường đang tạm nghỉ sau một đợt giảm giá ngắn hoặc dài hạn. Trong trường hợp này, lực mua yếu dần trong khi phe bán đang đẩy giá xuống thấp hơn. Khi phe bán đủ mạnh, giá sẽ phá vỡ vùng hỗ trợ và tiếp tục đi xuống.

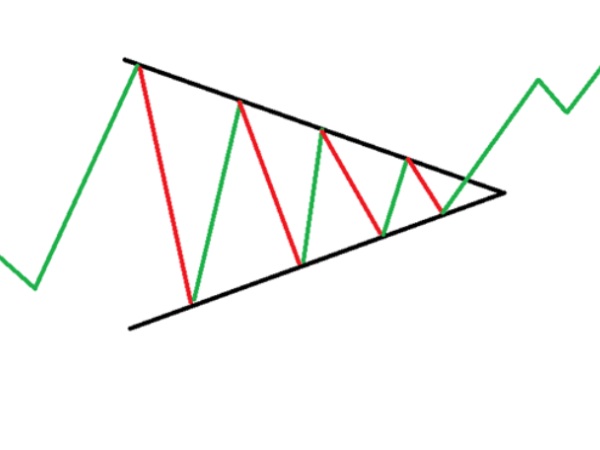

Mô hình nêm hướng xuống (Falling Wedge)

-

Mô hình nêm giảm (Falling Wedge) bao gồm hai đường kháng cự và hỗ trợ cùng dốc xuống và giao nhau tại một điểm chếch xuống phía dưới mô hình. Trái ngược với mô hình nêm tăng, mô hình nêm giảm dự báo rằng giá sẽ breakout theo hướng ngược lại so với hướng dốc của mô hình.

-

Trường hợp mô hình nêm giảm xuất hiện sau một xu hướng tăng, hai đường trendline hướng xuống chỉ thể hiện sự tạm dừng của thị trường. Khi đó, một số trader có thể quyết định chốt lời khi đạt được mức lợi nhuận mục tiêu sau một đợt tăng giá mạnh. Trong giai đoạn này, lực bán xuất hiện, nhưng khá yếu, trong khi bên mua vẫn tạo áp lực đẩy giá lên. Khi lực mua trở nên đủ mạnh, giá sẽ breakout đường kháng cự và tiếp tục tăng mạnh, tiếp tục xu hướng ban đầu.

-

Trường hợp mô hình nêm giảm xuất hiện sau một xu hướng giảm, mô hình này dự báo khả năng đảo chiều của giá. Độ dốc đường kháng cự lớn hơn độ dốc đường hỗ trợ cho thấy lượng bán đang yếu đi. Khi lượng mua tăng đủ mạnh, giá sẽ phá vỡ khu vực kháng cự và tiếp tục đi lên, bắt đầu một xu hướng tăng mạnh.

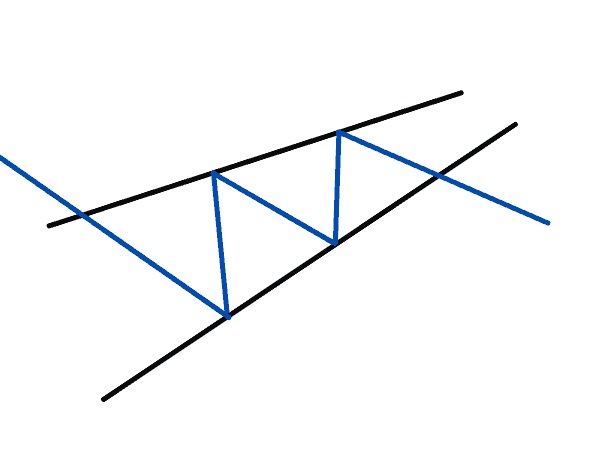

Mô hình cái nêm mở rộng

-

Mô hình nêm mở rộng là một biến thể đặc biệt của mô hình nêm. Một cách dễ nhận thấy, mô hình này có biên độ dao động của giá mở rộng dần từ trái sang phải. Đường kháng cự và hỗ trợ có thể có độ dốc lên hoặc xuống mà không có xu hướng rõ ràng.

-

Cả phe mua và phe bán đều trải qua sự suy giảm trong giai đoạn này. Điều này chỉ ra rằng mô hình nêm mở rộng là tín hiệu cho một sự đảo chiều tiềm năng, có thể là sự chuyển từ giảm sang tăng hoặc ngược lại.

-

Mô hình nêm mở rộng có thể xuất hiện ở đáy của một xu hướng giảm giá hoặc ở đỉnh của một xu hướng tăng giá.

>> Xem thêm: Mô hình cờ là gì? Cờ đuôi nheo là gì? Cách giao dịch với các mô hình này.

Tính chất mô hình cái nêm

Trong trường hợp mô hình cái nêm tăng, hỗ trợ và kháng cự sẽ có xu hướng dốc lên, trong đó đường hỗ trợ có độ dốc lớn hơn đường kháng cự. Khi mô hình bị phá vỡ, điều này tạo ra tín hiệu đảo chiều giảm và nhà đầu tư có thể tận dụng cơ hội bán.

Trong trường hợp mô hình cái nêm giảm, hỗ trợ và kháng cự sẽ có xu hướng dốc xuống, trong đó đường kháng cự sẽ có độ dốc lớn hơn đường hỗ trợ. Khi mô hình bị phá vỡ, tín hiệu được tạo ra là đảo chiều tăng và nhà đầu tư có thể tìm kiếm cơ hội mua.

Để tạo thành đỉnh đáy, mô hình phải nằm trên cả hai đường hỗ trợ và kháng cự. Ngoài ra, có ít nhất ba lần chạm đến đường kháng cự và hỗ trợ. Thời gian hình thành mô hình càng lâu, giá trị của breakout và đường hỗ trợ càng lớn.

Cách giao dịch với mô hình cái nêm hiệu quả

Để đầu tư với mô hình cái nêm, mọi người cần lưu ý một số chiến lược sau:

Chiến lược đảo chiều xu hướng

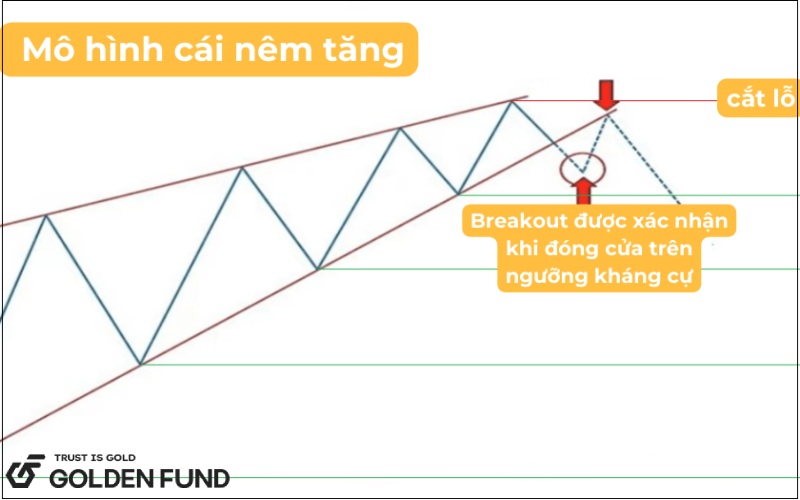

Đầu tiên, ta xét với nêm tăng. Ở cuối xu hướng tăng, việc giá hình thành nêm tăng cho tín hiệu giá sắp đảo chiều giảm, chúng ta chú ý chờ đợi nến giảm phá vỡ đường hỗ trợ để tìm kiếm cơ hội bán.

Nhiều nhà đầu tư quyết định thực hiện lệnh bán ngay khi nến đóng cửa phá vỡ đường hỗ trợ, tuy nhiên điều này khá rủi ro khi có thể đó chỉ là một tín hiệu giả. Để chắc chắn và an toàn hơn, nhà đầu tư có thể chờ đợi nhịp hồi test lại hỗ trợ vừa đánh mất, kết hợp thêm các dấu hiệu đảo chiều khác từ nến hoặc các chỉ báo xu hướng để cho ra điểm bán an toàn và tối ưu hơn.

-

Giá mục tiêu sẽ là các vùng đáy cũ trong nêm.

-

Lệnh dừng lỗ nên được đặt ở đỉnh cũ gần nhất của mẫu hình nêm.

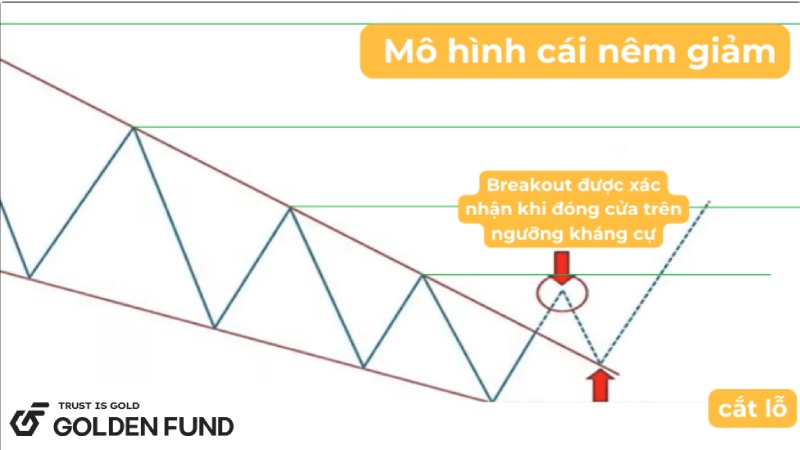

Tương tự, ở cuối xu hướng giảm, việc giá hình thành nêm giảm cho tín hiệu giá sắp đảo chiều tăng, chúng ta chú ý chờ đợi nến tăng phá vỡ đường kháng cự để tìm kiếm cơ hội mua.

Lệnh mua có thể được thực hiện khi nến phá vỡ kháng cự phía trên hoặc để chắc chắn hơn, nhà đầu tư có thể đợi pha retest và các tín hiệu đảo chiều từ nến hoặc các chỉ báo xu hướng khác.

-

Giá mục tiêu sẽ được chọn ở vùng giá tại các đỉnh cũ trong nêm.

-

Giá dừng lỗ được chọn tại vùng giá đáy cũ gần nhất.

Tuy nhiên, nhược điểm của cách tiếp cận này là mức lợi nhuận thu về có thể không cao, do việc chờ đợi nến xác nhận có thể làm giảm số lần vào lệnh.

Xác định điểm stoploss (cắt lỗ) và take profit (chốt lời)

Trong quá trình giao dịch, đây là một bước vô cùng quan trọng để quyết định khi nào nên cắt lỗ và khi nào nên chốt lời.

Đối với việc cắt lỗ, một cách tiếp cận lý tưởng là đặt điểm dừng lỗ tại vị trí nằm phía trên đỉnh cao nhất trong mô hình tăng giá. Trong trường hợp mô hình giảm, nên đặt điểm dừng lỗ tại vị trí phía dưới đáy gần nhất so với điểm đặt lệnh ban đầu.

Về việc chốt lời, theo chia sẻ từ nhiều nhà giao dịch có kinh nghiệm, cách lý tưởng để chốt lời là khi giá phá vỡ mức độ rộng của mô hình cái nêm. Điều này có nghĩa là khi giá di chuyển một khoảng bằng với độ rộng của mô hình, bạn có thể xem xét chốt lời.

Kết luận

Tóm lại, mô hình cái nêm là một công cụ mạnh mẽ trong phân tích kỹ thuật, giúp bạn nhận diện sớm các điểm đảo chiều hoặc tiếp diễn xu hướng. Dù là mô hình cái nêm hướng lên hay mô hình cái nêm hướng xuống, điều quan trọng là bạn cần quan sát tín hiệu phá vỡ và xác nhận khối lượng giao dịch trước khi ra quyết định. Việc hiểu rõ mô hình giá cái nêm và cách vận dụng đúng sẽ giúp bạn gia tăng tỷ lệ thắng, quản lý rủi ro hiệu quả và tối ưu lợi nhuận trên mọi thị trường.